双汇集团-以屠宰与肉制品加工为核心具有全产业链优势

时间: 2024-05-22 12:08:12 | 作者: 猪肉系列

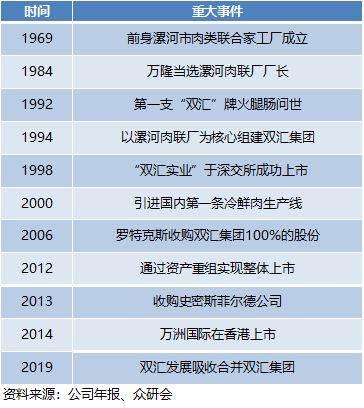

是中国顶级规模的肉类加工公司,在全国19个省建立了30个现代化肉类加工基地,拥有100多万个销售终端。双汇前身为漯河市冷仓,成立于1958年,于1969年更名为漯河市肉类联合加工厂,1998年于深交所上市,目前双汇以屠宰与肉制品加工为核心,向上游发展饲料和养殖业,向下游发展包装和商业,同时还拥有物流、外贸等配套产业,具有全产业链优势。

公司股权高度集中。兴泰集团是公司的实际控制人,通过雄域投资、运昌控股等间接持有万洲国际35.88%的股权,万洲国际通过罗特克斯间接持有双汇发展73.41%的股权。兴泰是公司约300名员工共同受益的持股平台,核心员工利益的深度绑定,有利于公司长期高质量发展。

双汇发展的母公司万洲国际是全球最大的猪肉食品公司。除双汇外,还拥有全球最大的生猪屠宰商史密斯菲尔德,以及泛欧最大的肉制品公司Campofrio Food Group37%的股份,子公司之间的协同作用也使得双汇发展拥有依靠史密斯菲尔德保持持续低成本的能力。

内部大换血,管理层更加年轻化。公司董事长为万隆先生,到目前已拥有超过50年的行业经验,对于市场的把控与发展具有前瞻性目光,也保证了公司始终走在行业前列。2017年双汇发展内部迎来大换血。2016年11月,双汇发展副总裁李红伟提交书面辞职报告,2017年,公司副总裁宋保国、刘清德均提交书面辞职报告,管理层动荡在某些特定的程度上会对公司的经营稳定性产生一定的影响。公司通过多次人事调整,聘请了多名具有基层和中层管理经验的70后高管,万隆董事长之子万宏伟也开始子承父业,担任公司副董事长。此次人事调整使得公司团队更加年轻化、有活力、更加容易贴近新一代人群的消费观念,为公司的长期发展注入了活力。

生鲜冻品贡献营收,肉制品贡献利润。公司主要营业业务大致上可以分为生鲜冻品和肉制品两大业务,二者营收占比和毛利占比基本维持90%以上。其中,肉制品业务分为高温肉制品和低温肉制品两种。2020年,生鲜冻品营收(剔除内部抵消)占比约为54.87%,毛利占比为27.82%;制品营收占比约为38%,毛利占比约为67.32%,贡献了双汇发展的主要利润。

屠宰与肉制品加工均属于生猪养殖的下业,周期性与生猪养殖周期性高度相关。屠宰行业的屠宰量是由我国生猪出栏量所决定的,其盈利能力某些特定的程度上受生猪出栏量的影响。当生猪出栏量上升时,生猪屠宰量增多,屠宰行业收购成本降低,屠宰产能利用率提高,企业的屠宰边际成本降低,屠宰行业盈利能力提升。肉制品加工与屠宰行业相同,其周期也与生猪养殖周期高度相关。当生猪出栏量供给大于需求时,猪肉价格下降,肉制品成本下降。目前生猪出栏量不断恢复的情况下,均利好于屠宰与肉制品加工行业,公司将充分受益。

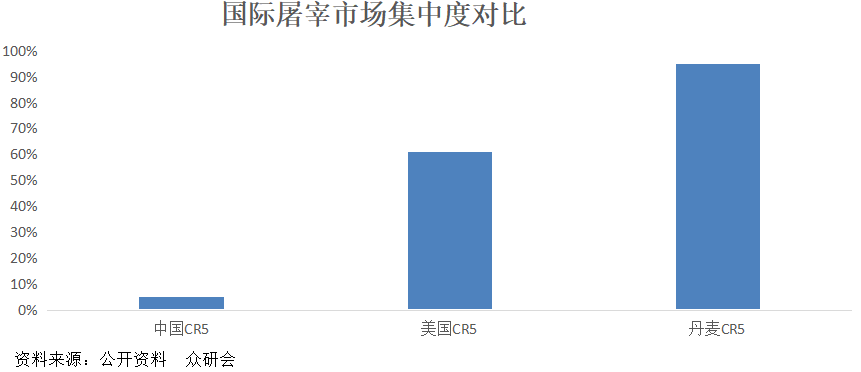

我国屠宰行业集中度低,还有很大的提升空间。目前我国屠宰行业竞争格局较为分散,CR5占比约为7%,龙头双汇发展2018年市占率也仅为2.65%。而国外市场,美国CR5占比达74%,龙头史密斯菲尔德市占高达31%;丹麦CR5市占超90%,德国CR8则为65%,对比来看我国屠宰业还有很大的整合空间。

造成我国生猪屠宰业长期以来极为分散的原因可以概括为三点:首先,国人的饮食上的习惯,喜欢现宰现卖形式的热鲜肉,这也就导致小型屠宰广泛存在。其次,上下游比较分散,上游生猪养殖业一直以来都是比较分散的,生猪的运输成本非常高的,这也就规模化屠宰企业覆盖距离有限,行业也呈现较为分散,同时下游农贸市场作为生猪鲜肉的主要零售渠道,本身就是比较分散的,这也就为小型屠宰厂提供了生存空间。最后,地方保护主义的存在使得规模化企业难以进行异地扩张,比如之前有地方曾有明文规定“禁止异地猪肉在本地销售流通”。这三点原因使得我国生猪屠宰业长期以来较为分散。

非瘟冲击下,屠宰集约化成为趋势。非瘟爆发以来,生猪出栏量一下子就下降,大型屠宰厂受益于资金优势、规模优势、品牌优势等,相比小型屠宰厂抗风险能力更强,这也就导致疫情期间,加速淘汰抗风险能力的小型屠宰厂,同时农业部在2019年11月在中南区试点禁止省际活猪调运,且在2020年11月30日前,仅对年屠宰量15 万头以上的合规大型屠宰厂准予运输,也将加速小型屠宰厂的退出,有利于行业集中度的提升。

政策加速推进生猪屠宰集约化进程。2019 年11 月,农业部发布《关于逐步加强生猪屠宰监管的通知》,取缔了4471家不符合标准要求的生猪定点屠宰厂,同时国家还相继出台了《非瘟防控专项行动方案》、《打击私屠滥宰防控非瘟保证生猪产品质量安全专项治理行动》等文件,加快屠宰清理整顿和标准化建设。

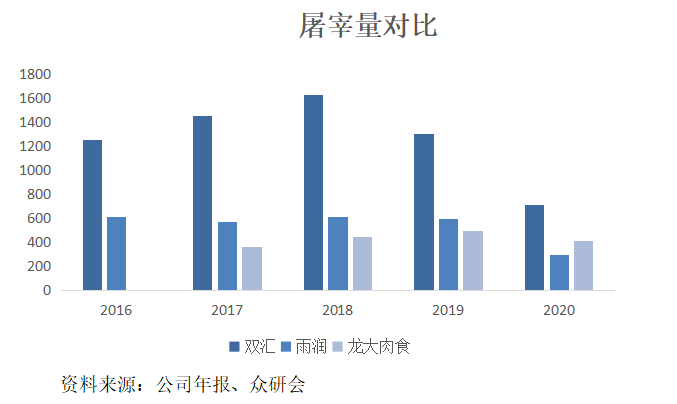

集约化大趋势下,双汇作为有突出贡献的公司规模优势显著,将充分享受行业红利。双汇发展已在全国布局了屠宰基地,在河北、山东等养殖大省落实了19家屠宰企业,其中华中 5 家、华东 5 家、东北 4 家、华北 1 家,华南 2 家、西南 1 家、西北 1 家,全国化的屠宰基地布局有利于公司针对不一样区域的消费饮食上的习惯进行精准差异化分割,加深其竞争壁垒。同时相较对手而言,双汇发展屠宰量遥遥领先,高出行业第二一倍左右,有着非常明显的规模优势。

调猪向调肉模式转变下,双汇发展受益全国化以及全产业链布局,也将充分受益。双汇屠宰场具有全国化布局,能够在全国范围内收猪并进行就地宰杀,然后将猪肉运往需求大省,充分的利用猪肉价差,实现利益最大化。

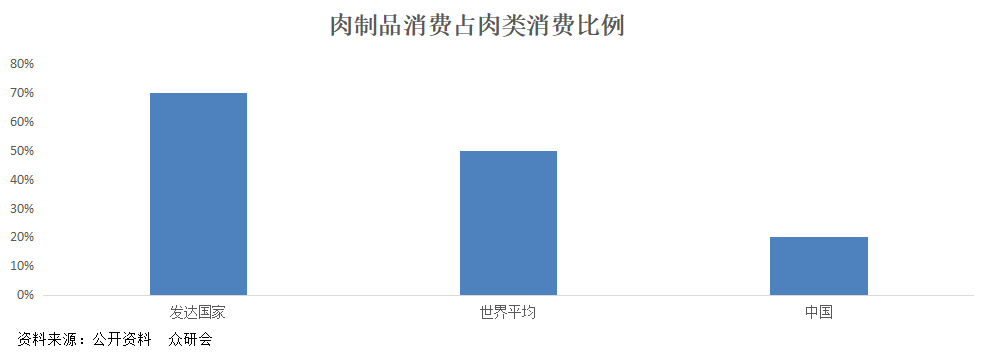

肉制品行业空间广阔,竞争格局分散。根据中商产业研究院统计,我国肉制品行业的市场规模在2019 年达到1.9 万亿元,同时我国目前肉类消费还是以热鲜肉为主,肉制品的消费量占比约为13%,世界平均肉制品占肉类的消费比例则在45%左右,其中发达国家的肉制品消费占比在70%左右,因此对比来看,我国肉制品消费量占比还有加大的发展空间。

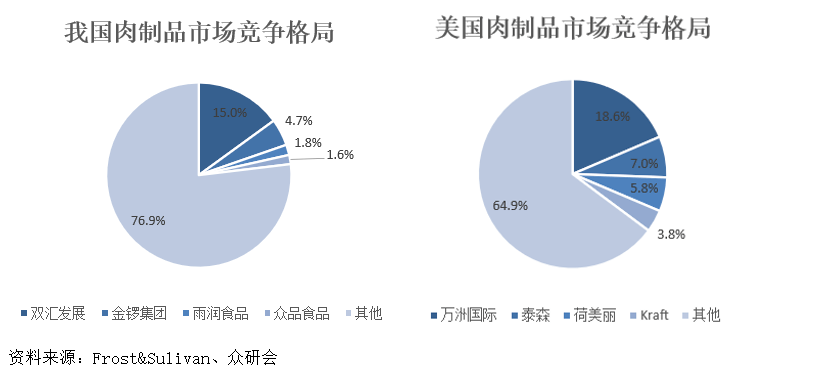

相比美国肉制品行业,我国肉制品行业集中度仍有较大提升空间。根据Frost&Sullivan数据,美国肉制品行业CR5 为38.67%,龙头万洲国际市占率为18.6%。而我国相较于美国,行业竞争格局相对分散,CR5 仅为23.56%,龙头双汇发展市占率为15%,相比较而言,我国肉制品行业集中度还有待提升。

肉制品可分为低温肉制品与高温肉制品。高温肉制品在加热过程中已经实现商业无菌(121℃、4min,或同样的杀菌程度)。低温肉制品是相对于高温肉制品而言,是指采用巴氏杀菌的肉制品。理论上讲,这样的杀菌程度下致病微生物可被完全杀灭,保证了产品食用的安全、可靠,同时最大限度地保留了肉制品的营养价值,因此是科学合理的加工方式。低温肉制品储存时间较低,但它在保证食用安全可靠的同时,最大限度地保留了肉制品的营养价值和口感。

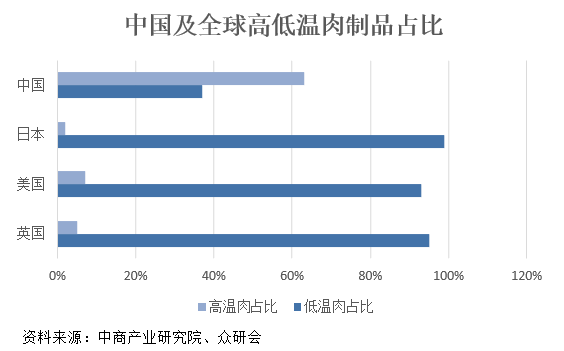

对比全球国家,我国肉制品业务具有较大的发展的潜在能力。我国低温肉受全程冷链运输、储存条件要求高等因素影响,其市占率远远低于高温肉制品,根据中商产业研究院统计,2019 年我国高温肉制品市场占有率为65.08%,而低温肉制品市场占有率仅34.92%。而美国、日本、英国低温肉制品占比高达90%。对比来看,我国低温肉市场还有巨大的发展空间。随着冷链运输等有关技术的不断成熟,以及人类对于健康饮食观念的增强,低温肉受益于自身更具健康性、营养性、安全性,将慢慢的受到人们的青睐,未来有望在肉制品市场中占据主导地位。

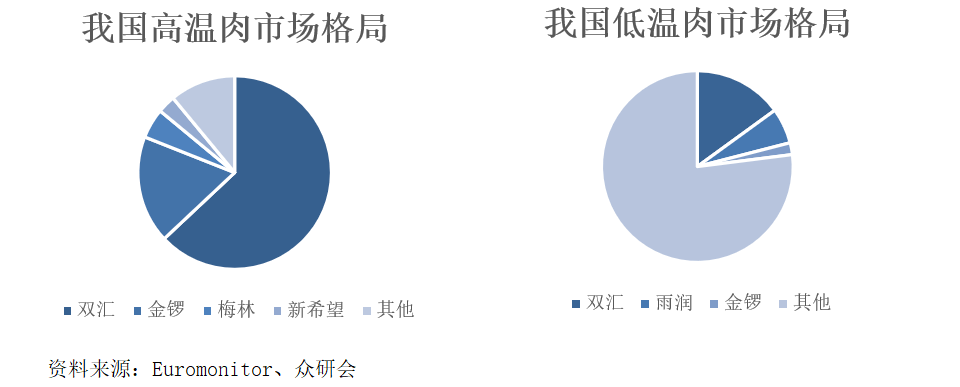

根据Euromonitor 数据,我国高温肉制品企业中,行业集中度高,双汇和金锣CR2占比超80%。而低温肉制品市场的CR4 仅25%左右,其中双汇占比15%,雨润占比6%。相较高温肉制品,低温肉制品行业集中度存在比较大提升空间,而双汇作为有突出贡献的公司将在这样的一个过程中充分受益。

公司肉制品具备完善的分销渠道。公司肉制品已覆盖300多个地级以上城市、2000个县城、100多万个销售终端;生鲜冻品已覆盖300 多个地级以上城市、1700个县城、分支销售机构达6.1万个,同时公司在线上与天猫、京东、苏宁、拼多多等平台展开合作,新渠道与传统渠道相结合形成了 公司的渠道壁垒。

生猪后周期,公司纯收入能力将提升。公司2019年肉制品累计提价约20%,同时随着生猪出栏量不断恢复,生猪价格不断走低,公司肉制品盈利能力将得到一定的改善。